一场价值6.8亿美元的多头屠杀在24小时内席卷加密市场,贸易谈判桌上的僵局化作交易屏幕上的腥风血雨。

美国财政部长斯科特·贝森特话音落下的瞬间,加密货币市场应声崩塌。“我想说他们(中美贸易谈判)有点停滞不前了”,贝森特在5月29日接受福克斯新闻采访时坦言,并强调这需要“两国领导人直接对话”才能破局。

市场避险模式瞬间开启。比特币应声跌破10.5万美元关键支撑位,以太坊则跌至2557美元低点,整个加密货币市值在24小时内蒸发2.6%,缩水至3.34万亿美元。

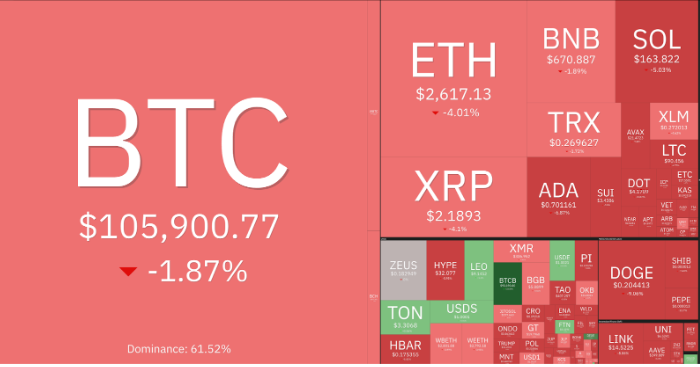

大型加密货币的 24 小时表现

暴跌实况:贸易僵局触发“清算多米诺”

当贝森特的“停滞论”通过媒体扩散,纽约交易时段的加密市场立刻上演多杀多惨剧。比特币在Bitstamp上暴跌至104,600美元,24小时跌幅达2.1%,而以太坊更惨烈,跌破2600美元关口,跌幅达4.21%。

山寨币市场血流成河:Layer2板块首当其冲,整体暴跌8.7%,其中Arbitrum(ARB)、Optimism(OP)、Starknet(STRK)分别重挫11.31%、11.43%和12.94%。

- DeFi与Meme币的死亡螺旋:DeFi板块下跌7.24%,Uniswap(UNI)暴跌10.78%;Meme板块下跌8.21%,Pepe(PEPE)下跌8.01%,Fartcoin(FARTCOIN)跌9.4%。

- 交易所爆仓数据触目惊心:过去24小时全网爆仓6.834亿美元,其中多头占比超过90%,仅比特币单品种就贡献2.1121亿美元清算额。

这场清算风暴呈现出明显的自强化特征——价格下跌触发强平,强平抛压进一步压制价格,形成死亡循环。当恐慌蔓延,连相对坚挺的PayFi板块也难逃4.34%跌幅,仅有Safe(SAFE)逆势上涨22.09%成为万绿丛中一点红。

周期定位:狂热前夜的正常回调?

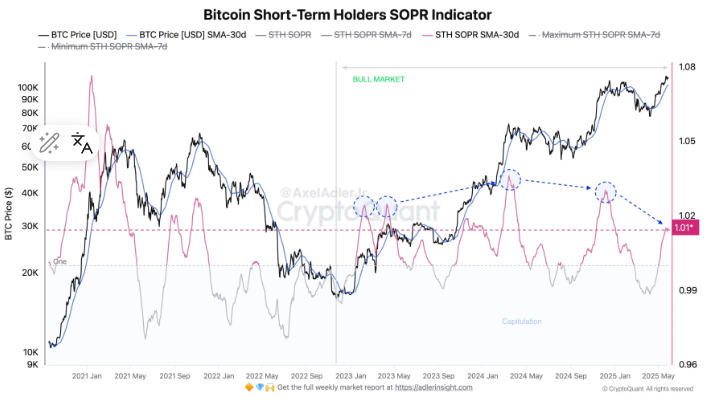

尽管市场风声鹤唳,链上数据和机构观点却描绘出不同图景。Glassnode的链上指标显示,衡量短期投资者盈亏的STH SOPR(30日均线)虽触及局部高点,但远未达历史牛市巅峰水平。

“不要把小幅回调误认为是行情结束,整体的风险/回报结构依然良好。”Placeholder合伙人Chris Burniske在社交媒体上坚定表态。

市场核心支撑依然牢固:

- 机构持仓纹丝不动:Glassnode数据显示持有超1 BTC的钱包地址反增15%,暗示大户正在下跌中悄然吸筹

- 衍生品市场显露成熟迹象:自4月低点,BTC期货未平仓合约从368亿增至556亿美元,期权合约更从204亿飙升至462亿美元历史新高,显示专业投资者正通过衍生品精细管理风险

- 获利了结尚未失控:Bitfinex Alpha报告指出,尽管短期持有者过去一个月实现114亿美元利润,但“结构性需求依然存在”,ETF买盘强度和现货溢价信号表明市场健康

当前回调被分析师普遍视为“价格发现过程中的健康修正”。Glassnode在其周报中直言:“我们尚未达到以往主要顶部形成时所见的真正‘狂热’高度”。

贸易暗线:加密市场的“中美博弈依赖症”

这场暴跌深刻揭示加密货币市场与中美关系的深度捆绑。回望5月中旬,当两国在日内瓦达成“90天缓冲带”协议时,比特币正因“关税避险”叙事冲高。

关税政策与比特币的神秘共振:

- 4月7日美国24%关税生效时,比特币经历“黑色星期一”暴跌,但月底竟逆势反弹27%,形成与标普500指数背离的奇观

- 区块链数据佐证:4月中美间比特币链上转账量激增45%,单笔交易金额中位数从20万跃至35万美元,显示机构级用户参与

- 5月11日白宫宣布贸易进展后,比特币恐惧贪婪指数从“贪婪”(72点)骤降至“中性”(55点),巨鲸地址数减少12个

特朗普关税的“政策过山车”:本周三美国贸易法院阻止特朗普关税措施,周四上诉法院又推翻裁决,政策不确定性让加密市场与美联储同时陷入焦虑。

美联储委员们在5月FOMC会议纪要中直言担忧:“特朗普政府的关税政策可能导致通胀和失业风险同时上升”。当传统金融体系与加密市场的相关性高达0.85(CoinMetrics数据),任何贸易政策的风吹草动都必然在加密市场掀起波澜。

机构力量:ETF巨鲸的“隐形托举”

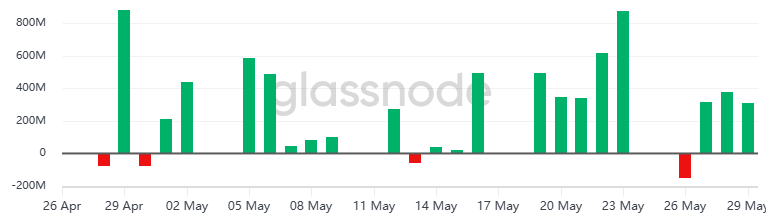

在散户恐慌抛售的表象下,机构资金正通过ETF渠道源源不断注入比特币生态。4月22日单日比特币ETF资金流入达9.12亿美元,相当于2025年日均水平的500倍以上,被Glassnode称为“显著异常”。

ETF改写市场游戏规则:

- 边际买家效应:Bitwise研究主管Andre Dragosh指出:“自2024年1月以来,ETF已成为比特币的‘边际买家’,能决定交易所呈现净买入还是净卖出状态”

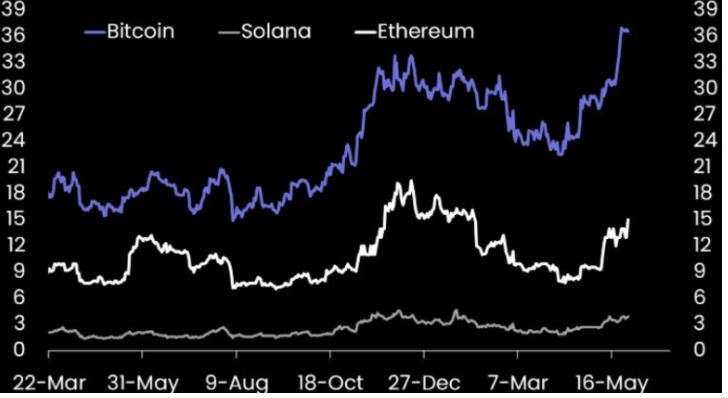

- 流动性变革:比特币波动率从ETF推出前的65%降至50%左右,因机构长期持仓策略和套利机制平抑波动

- 虹吸效应显现:5月贝莱德iShares比特币信托单月流入超62亿美元,但如Derive创始人Nick Forster观察:“价格未现相应上涨”,显示机构资金通过场外渠道进入,避免冲击现货市场

美国现贷ETF净流量

日本Metaplanet公司近期增持1.04亿美元比特币,美国密歇根州推动加密友好立法,这些事件印证着比特币的机构化进程不可逆转。当传统金融巨头BlackRock、Fidelity通过ETF布局加密资产,比特币已从“投机标的”蜕变为“全球财富重分配中的战略级资产”。

技术十字路口:3.22万亿美元的生死线

加密货币总市值图表正发出危险信号。在跌破3.35万亿美元支撑后,市场正在重新测试3.22万亿美元的关键防线——这个位置曾在2月24日失守后引发26%暴跌。

加密货币市值每日走势图

技术指标的多空博弈:

- 下行通道开启:若总市值跌破3.22万亿美元,可能快速滑向200日均线所在的3.1万亿美元

- 动能指标转弱:相对强弱指数(RSI)从5月10日的超买状态79降至52,显示下行压力累积

- 比特币成本基础支撑:Bitfinex强调95,000美元的短期持有者成本基础是牛熊分界线,当前价格仍在其上盘整

衍生品市场透露出矛盾信号:尽管期权未平仓合约创新高,但Matrixport报告指出:“未平仓合约目前似乎趋于平稳,表明交易者正获利了结并计划在更低点位重新入场”。这种高位换手若伴随持续放量,反而可能夯实上涨基础。

牛市剧本的下一幕:盘整还是转折?

站在历史高点回撤的十字路口,专业交易员看到的不是终结而是机遇。Derive创始人Nick Forster判断:盘整是新一轮大涨前的“健康停顿”,让市场消化涨幅并为下一阶段蓄力。

三季度变局的核心变量:

- 美联储政策拐点:6月18日FOMC会议决定将至关重要,若降息预期升温可能点燃新行情

- 机构配置周期:历史上第三季度比特币平均涨幅仅6.03%,但Forster认为“有利的监管发展和持续机构兴趣可能支持今年异常强劲表现”

- 贸易战风险转化:若90天后中美关税战重燃,比特币或真正跻身“全球贸易避险工具”主流序列,与黄金、瑞士法郎形成三维避险体系

比特币研究员Sminston With提出更激进预测:BTC可能上涨100%-200%,周期峰值达22万-33万美元。这种预期建立在比特币日益成为“宏观敏感、信念驱动型资产”的基础上——它的交易行为更多锚定全球流动性而非散户情绪。

联邦巡回上诉法院推翻关税裁决,美联储会议纪要警示通胀风险——这些事件像悬在市场头顶的达摩克利斯之剑。机构投资者却在这片不确定性中继续行动:贝莱德比特币ETF单月62亿美元的资金流入尚未完全反映在价格中。

加密市场总是如此,在恐惧与贪婪的轮回中螺旋上升。Glassnode链上数据揭示真相:尽管市场出现回调,相对未实现利润指标尚未达到真正狂热的水平,而过去一个月短期持有者实现的114亿美元利润,远未耗尽市场的结构性需求。

当贸易战的硝烟散去,留下的或许不是废墟,而是新金融秩序的地基。

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为谈天说币原创文章,转载或复制请以超链接形式并注明出处。