过去一个月,DeFi领域似乎悄然发生了结构性的变化。与以往的各自为战不同,一些头部协议正在通过合作、集成甚至直接绑定利益的方式走向“抱团”。

本文我们从借贷与交易整合、稳定币格局演变、以及RWA融合这三个板块切入,梳理目前最具代表性的“抱团动作”,并分析它们背后的逻辑变化和潜在影响。

借贷+交易:协议间的利益绑定

DeFi协议之间的合作,正在从表面的资产集成走向更深层次的结构融合。Uniswap 和 Aave 近期的联动,正是这种趋势的一个代表。

Uniswap V4 的核心升级不在于节省gas,而是引入了 Hook 机制。它允许开发者在流动性池的关键环节(如添加或移除流动性、交易执行前后)插入自定义逻辑,实现白名单控制、动态费率、定制化价格曲线,甚至嵌入游戏规则。这让 Uniswap 从一个交易协议演变为更开放的流动性底层架构。

基于此,Aave 计划支持 Uniswap V4 的 LP Token 用作借贷抵押,并将借出稳定币 GHO 的利息部分返还给 Uniswap DAO。两者在资产、功能和收益层面形成了实质绑定。这种合作提升了 LP 的资金使用效率,也为协议间的互补关系提供了更具现实价值的模板。

从市场数据来看,这种“抱团效应”正在释放积极信号。5月以来,Aave 的 TVL 从 197.08 亿美元上涨至 233.47 亿美元,涨幅超过 18%。Uniswap 的 TVL 同期也增长了约 11%,从 41.78 亿美元升至 46.5 亿美元。两者同时走强,可能并非巧合。

稳定币:分化与专业化的新阶段

稳定币赛道的竞争已经不再局限于“谁更中心化”或“谁更高收益”。更多协议正在将稳定币产品向专业用途、结构分层的方向推进。

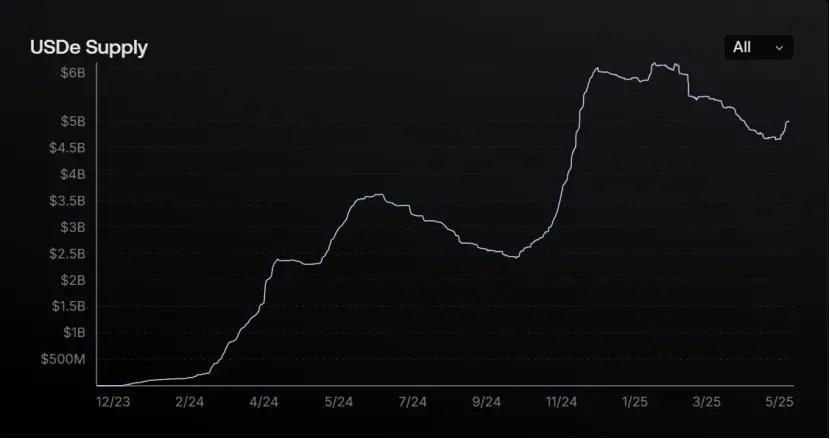

以 Ethena 为例,当前其生态内最活跃的稳定币是 USDe,与 Aave 深度集成,并支持最高90%的借贷抵押率(LTV)。然而,5月以来,USDe 的 TVL 从 57.25 亿美元下滑至 49.93 亿美元,下降幅度近13%。在这背后,Ethena 正在推出另一款更加保守的新型产品 USDtb。

USDe的供给量变化,来源https://app.ethena.fi

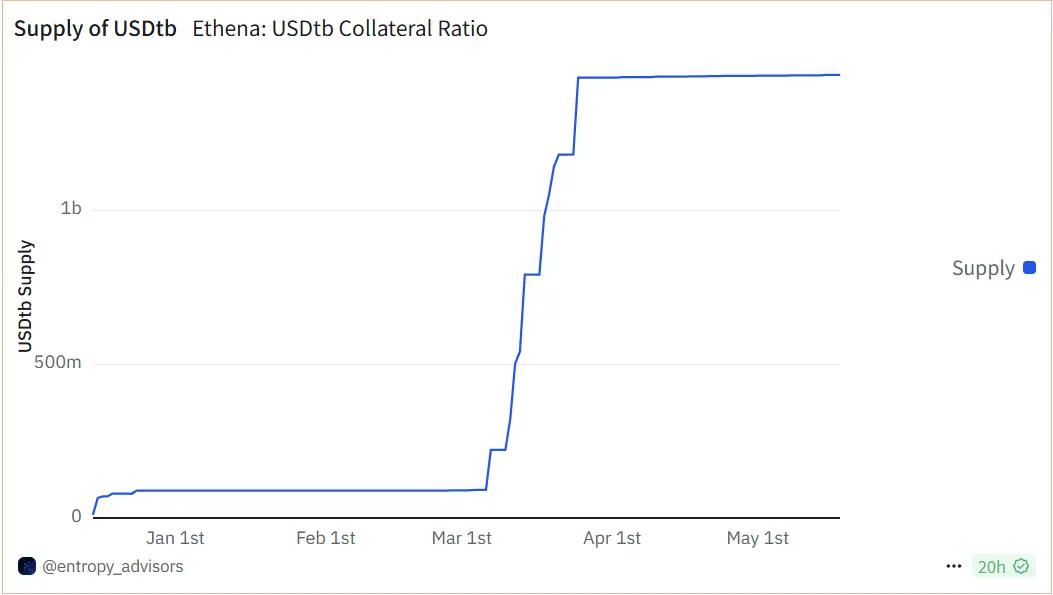

USDtb 是一种无收益但全额抵押的稳定币,资产由贝莱德的代币化货币市场基金(BUIDL)与 USDC 构成。当前链上供应超过 14.4 亿美元,抵押率维持在 99.4%。与 USDe 的策略性对冲不同,USDtb 更像是“链上美元”,为机构提供可依赖的、无波动的稳定锚点。特别是在市场出现负资金利率时,Ethena 可将 USDe 的对冲资金转移至 USDtb,以稳定整个资产池结构。

USDtb的供给量,来源:Dune

稳定币格局的另一变数是 USDT₀。这款由 Tether 联合 LayerZero 推出的全链稳定币基于 OFT 协议进行流通,目前已扩展至 Arbitrum、Unichain、Hyperliquid 等多个链,TVL 在5月也从10.42亿美元增长至11.71亿美元。相比之下,它的目标并非金融创新,而是打通多链流动性,成为 DeFi 中的稳定“燃料”。

这场稳定币竞争不再是单一维度的效率战,而是演变为结构化、场景化的产品体系。GHO、USDe、USDtb、USDT₀等产品分别在借贷、对冲、安全、跨链和支付领域占位,反映出稳定币生态正在经历一次“功能专业化”和“应用场景明确化”的洗牌。

RWA:现实世界资产的链上合纵

曾被视为“传统金融附属品”的 RWA,如今正成为 DeFi 巨头们战略性的合作入口。过去几个月,多个协议和组织围绕代币化美国国债形成了清晰的抱团趋势,并开始在链上实际部署。

最具代表性的案例是 Arbitrum DAO。5月8日,社区通过提案,将 3500 万个 ARB 分配给三家 RWA 发行平台:Franklin Templeton($BENJI)、Spiko($USTBL)和 WisdomTree。这三家公司分别是传统金融和资产管理领域的重量级玩家,提供的资产均为代币化的美国国库券。这笔资金通过 STEP(Stable Treasury Endowment Program)配置,目标是建立链上稳定、可生息的国库资产池。据官方数据,该计划第一期已创造超过 65 万美元的收益。

Aave 的 RWA 平台 Horizon 走的则是“使用场景优先”的路线。Horizon 上线的主要资产是代币化货币市场基金(MMFs),机构可以将其作为抵押品借出 GHO 或 USDC。这意味着 RWA 不再只是投资标的,而是实际被集成到 DeFi 协议的核心功能中,变成可流转、可借贷的金融部件。

无论是 DAO、借贷平台,还是基础设施提供者,RWA 现在被视为实现链上真实收益、对接传统金融、提升用户信心的关键路径。

DeFi 不是抱团取暖,而是合纵进化

表面看,这一轮 DeFi 协议之间的抱团像是一种“赛道焦虑”下的联手,但从实际结构来看,更像是一次系统性的整合与再造。

这些变化不是单纯的功能扩展,而是协议之间协作方式的升级。它预示着下一个阶段的 DeFi,将从孤立的单点工具走向相互嵌套、相互绑定的金融网络系统。

对普通投资者来说,重点也许不在于谁的 TVL 更高,而在于哪些组合结构更稳定、更高效、也更能穿越波动周期。抱团不等于涨价,但可能正是下一轮增长的底座。

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为谈天说币原创文章,转载或复制请以超链接形式并注明出处。