引言:当传统金融与DeFi原生力量碰撞

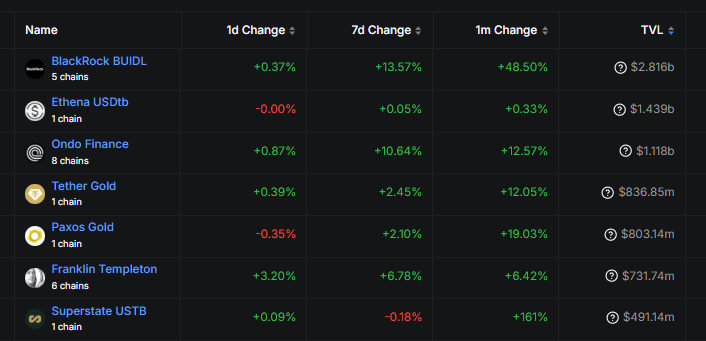

2025年5月7日,DeFiLlama数据显示RWA(现实世界资产代币化)赛道TVL突破118.86亿美元,较年初增长46%。其中贝莱德BUIDL基金以48.8%的月增速冲至28.16亿美元,Ethena USDtb与Ondo Finance则以超10亿美元TVL紧随其后。

这场由传统金融机构与DeFi协议共同推动的资产革命,正将代币经济模型的竞争推向新高度。本文聚焦两大头部项目ONDO与ENA,从代币设计、收益捕获、流动性博弈等维度,揭示加密市场深层价值逻辑。

一、代币经济模型:通缩博弈与积分系统的路线之争

1.1 ONDO:机构化叙事下的通缩实验

作为RWA赛道龙头,ONDO采用固定总量100亿枚+通缩机制,通过交易手续费回购销毁代币。其设计核心在于:

- 机构优先策略:质押收益来自OUSG(代币化美债)0.15%管理费、USDY(稳定收益产品)0.17%手续费等,2025年预计捕获1.76亿美元协议收入;

- 解锁压力测试:2025年1月起团队与投资者代币逐步释放(占总供应量45.9%),但通过与BlackRock等机构的合作,部分流动性被合规资金池对冲;

- 治理溢价:持有者可参与RWA资产发行规则投票,例如决定是否引入企业债或房地产资产。

这种模型的优势在于与传统金融收益挂钩,但弱点在于过度依赖机构资金入场速度。正如Maple Finance在2022年熊市中的教训——当机构赎回潮爆发时,代币可能面临螺旋下跌。

1.2 ENA:稳定币帝国的积分经济学

ENA则构建了DeFi原生激励体系:

- 销毁飞轮:协议将20%的USDe(算法稳定币)收益用于销毁ENA,配合Shard/Sats积分系统锁定流动性。例如用户通过质押ETH获取sENA,可参与Ethereal DEX的未来代币分配;

- 收益捆绑:USDe持有者获得4%的ETH质押收益+10%-18%的衍生品对冲收益,形成“互联网债券”效应。目前USDe发行量达80亿美元,直接支撑ENA市值;

- 无通缩陷阱:虽然总量固定为150亿枚,但通过跨链再质押(如Converge L1)将代币嵌入多重收益场景,降低抛压。

这种设计让ENA在高频交易场景中占据优势,但需警惕负资金费率等衍生品风险。正如2025年3月某机构报告指出:“ENA的估值本质是对冲基金业绩的链上映射。”

二、收益来源解剖:传统资产证券化 vs 算法稳定币炼金术

2.1 ONDO:啃食万亿美元固收市场的“链上贝莱德”

ONDO的价值捕获直接挂钩传统金融市场:

- 美债套利:通过代币化短期国债(如OUSG),投资者可获取5%年化收益,远高于Coinbase等CEX的2.3%活期利率;

- 机构管道:与富达合作发行OMMF货币基金,允许合格投资者以10万美元门槛参与私募信贷市场,管理费率0.25%;

- 合规溢价:通过Ankura Trust实现破产隔离,满足SEC对证券化资产的托管要求,吸引家族办公室等长期资金。

但这种模式面临双重天花板:RWA赛道整体TVL仅占传统共同基金规模的0.2%,且不少竞争者正分食企业信贷市场。

2.2 ENA:衍生品收益的“链上桥水”

ENA构建了更激进的收益引擎:

- 资金费率套利:通过做空ETH永续合约对冲质押资产波动,历史年均收益达15.7%。当ETH质押率从26%向50%迈进时,该策略收益可能翻倍;

- 流动性黑洞:USDe已接入Aave、Curve等50余个协议,在DEX的日交易量突破12亿美元,手续费反哺ENA质押者;

- 监管套利:通过将总部设在开曼群岛,规避美国对衍生品协议的严格审查,快速扩大市场规模。

这种模式的风险在于极端行情下的连环清算。例如2025年2月,当ETH价格单日暴跌23%时,USDe的抵押率一度触及105%警戒线。

三、流动性战争:解锁潮 vs 生态捆绑

3.1 ONDO:用合规叙事对抗代币抛压

尽管面临45.9%的代币解锁压力,ONDO通过三重策略稳住盘面:

- 机构OTC通道:与GSR、Genesis Trading合作设立大宗交易平台,将解锁代币定向出售给主权基金,减少市场冲击;

- 跨链流动性池:在Solana部署BUIDL基金,利用其5万TPS特性实现秒级赎回,单日捕获1.2亿美元机构存款;

- 治理权溢价:持有10万枚以上ONDO可参与BlackRock RWA资产配置会议,推动代币向“链上投行股权”演化。

3.2 ENA:积分系统构筑流动性护城河

ENA的流动性防御更为巧妙:

- 质押嵌套:用户质押ENA可获取sENA积分,后者可用于兑换Ethereal DEX的治理代币。这种“俄罗斯套娃”模型将80%的代币锁定在智能合约中;

- 交易所联盟:通过币安、OKX等CEX上线Shard积分产品,将交易量与ENA价格绑定。例如币安Launchpool中,ENA质押量占据池子的63%;

- 稳定币刚需:作为支付工具,USDe被整合至亚马逊、Shopify的加密支付接口,形成现金流闭环。

四、赛道天花板:万亿级市场的路径分野

4.1 RWA赛道:合规化与资产多元化的长征

尽管RWA TVL突破118亿美元,但细分市场呈现结构性分化:

- 国债主导:贝莱德BUIDL、Ondo OUSG等美债产品占据78%份额,企业信贷、房地产等长尾资产进展缓慢;

- 监管鸿沟:欧盟MiCA法案要求RWA发行方持有金融机构牌照,导致85%的项目集中于开曼群岛、新加坡等离岸辖区;

- 技术瓶颈:Centrifuge等协议仍依赖Chainlink预言机手动输入资产数据,导致AP酒店REIT代币化项目因数据延迟引发清算争议。

4.2 稳定币赛道:衍生品与支付的双向扩张

ENA所在的稳定币赛道则呈现更野蛮的生长态势:

- 收益战争:USDe的15%综合收益率远超USDC的2.3%,推动其市场份额从3%飙升至18%;

- 支付革命:PayPal整合USDe至Solana网络,实现跨境汇款费率从3%降至0.1%,单月交易量突破40亿美元;

- 监管套利:通过将储备资产设置为ETH质押凭证,规避美国对法币稳定币的监管框架。

五、风险因素

- ONDO:监管政策变化、RWA产品合规性争议、代币经济模型收入单一化。

- ENA:稳定币脱锚风险、衍生品市场极端波动(如负资金费率)、质押资产清算风险。

结语:代币经济学的终极战场

当ONDO将万亿美元国债搬上区块链,当ENA用算法重构美元霸权,这场代币经济模型的较量早已超越价格涨跌的范畴。它本质是两种路线的对抗:传统金融的合规化改造 vs DeFi原生的制度颠覆。对于投资者而言,ONDO代表着对华尔街秩序的链上复制,ENA则是对央行货币主权的公然挑战。

短期来看,ENA凭借稳定币的刚性需求与高收益噱头,可能继续领跑市场情绪;但长期而言,ONDO若能在2025-2026年打通房地产、碳信用等万亿级RWA资产,或将开启真正的金融平权革命。正如贝莱德CEO拉里·芬克所言:“代币化不是选择题,而是全球资本市场的必答题。”

在这个进程中,代币经济学的每一个参数调整,都可能引发万亿资金的重新布局。

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为谈天说币原创文章,转载或复制请以超链接形式并注明出处。

ONDO

ONDO

ENA

ENA