免责声明:作为 M^0 的联合创始人之一,我与 Usual 团队进行了广泛的互动,包括就协议机制和收益分配进行合作、辩论和讨论。虽然我努力确保我的研究保持客观并扎根于第一原则,但我承认在这种情况下存在固有的利益冲突。由您决定是否以及在多大程度上为后续分析分配权重或应用折扣。

关于Usual Money 的文章已经太多了,然而,关于叙事的太多,关于实质的却远远不够。讨论主要集中在指责(企业叛国、不当行为、技术欺诈和误导性信息)上,而对协议机制、收益动态和(最有趣的)隐含定价的严格、激励导向、第一性原理分析却严重缺乏。秉承Dirt Roads的传统,我穿上了旧长袍,开始深入挖掘。所以,这就是:一个全面、富有洞察力的价值图,可帮助您理解(并且,希望只有在那之后,才能与)Usual Money 互动。如果您正在部署大量资本,尤其是如果您在其上叠加杠杆,那么您就应该确切地知道自己在做什么。遵循激励措施,绘制机制,并仔细推断。

普通投资者:一本实用建议书

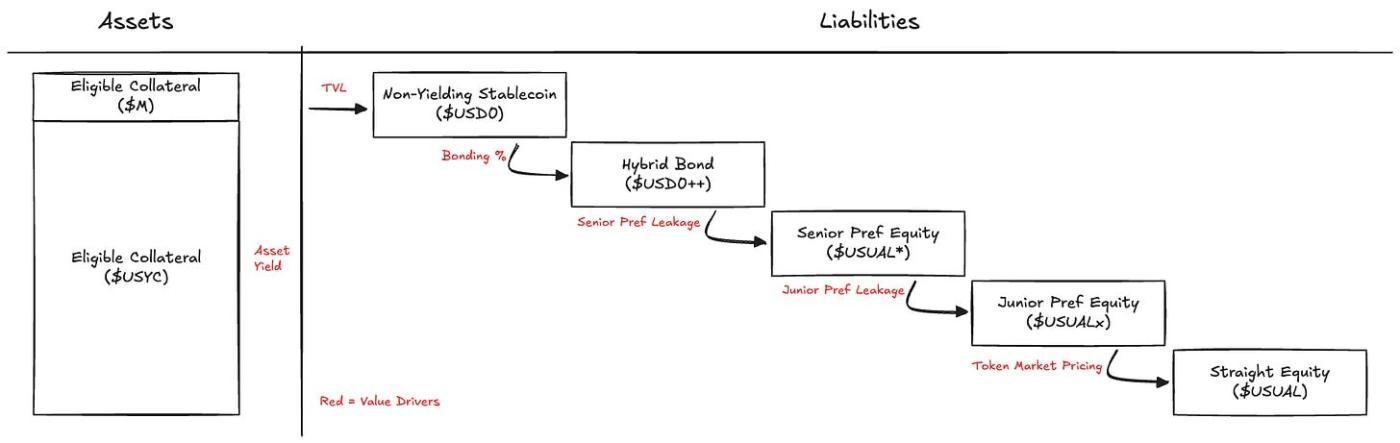

Usual 的链上资本结构错综复杂,如果试图分析它而没有清晰连贯的思维模型,那么它就会徒劳无功,适得其反。为了解决这个问题,我提出了一个框架,下面将详细介绍。

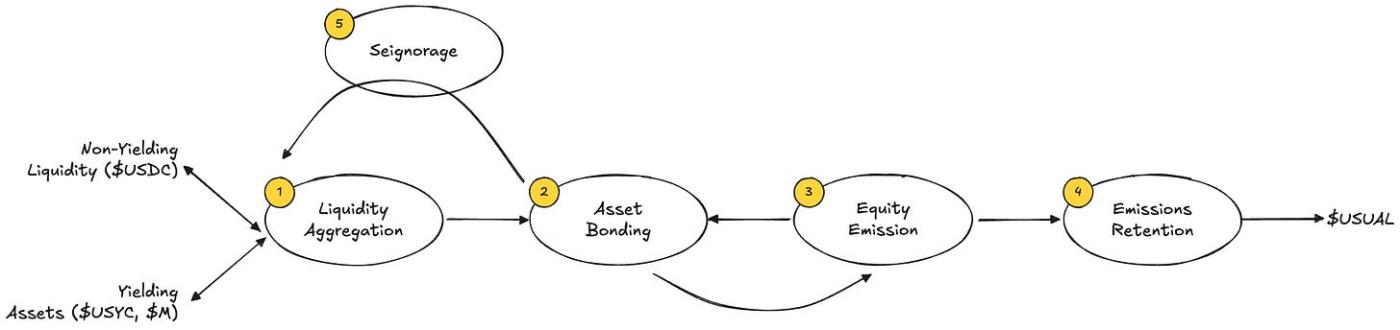

那么如何→通常打算通过我下面描述的一系列中间步骤来实现这一点:

第一阶段:流动性聚合

目前,该协议的 TVL 总额超过 15 亿美元,主要由Hashnote 的 $USYC组成。此外, $UsualM ( M^0的 $M 代币的定制扩展)最近已集成,为总 TVL 贡献了 5000 万美元。因此,吸收的资产收益率是 Hashnote 的 3.1% 和 M^0 的 4.8% 的混合——很快降至 4.15%。这两种资产之间的收益率差异与根本的结构差异有关,由于我作为 M^0 项目的首席执行官和联合创始人存在明显的利益冲突,我无法在此讨论。

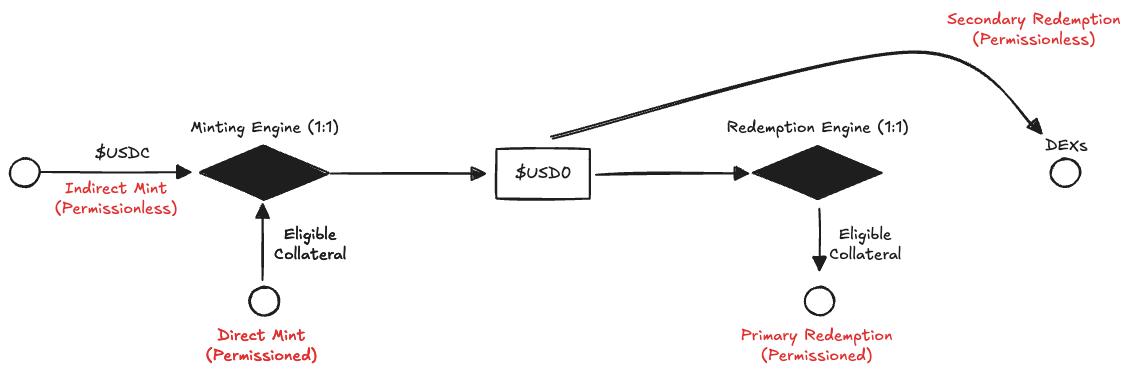

第二阶段:资产担保

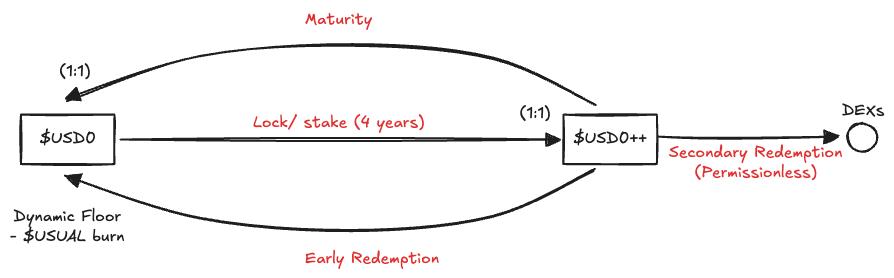

由于 $USD0 用作无收益包装器,目前独立效用有限,因此其持有者有动力通过铸造 $USD0++ 来锁定其资产预定的 4 年期。这种代币也是以 1:1 的比例铸造的,是一种零收益子弹,可在锁定期结束时按面值赎回,同时使其所有者有权在此期间获得 $USUAL 每日代币排放 - 稍后会详细介绍。$USD0++ 的持有者可以选择等待或提前赎回,可以直接通过协议(通过底价机制- 稍后会详细介绍)或通过二级市场交易。目前,$USD0/$USD0++ 是 Curve 上最大的(激励措施高达 $USUAL 代币供应量的 10.5%)池,约有 2.3 亿美元,其中 93% 为 $USD0++,允许以 c 进行掉期。 94美分。

近几周,提前赎回定价这一特定问题引发了极大的敏感。虽然通常的文献在多个方面表明,从经济角度来看,$USD0++ 应该与 $USD0 平价交易(也得到了平价套利权等机制的支持),但经济理论和观察到的团队行为都表明情况并非如此。

经济理论→根据 Usual 有关平价交易的声明,鉴于该协议的基础费用通过合格抵押品与现行无风险利率挂钩,$USD0++ 收益率应始终至少补偿 4 年债券期内的货币时间价值。然而,由于以下几个原因,这种说法充其量也过于简单:

收益率泄漏:由于流动性成本和交易摩擦,折现率与观察到的资产收益率之间存在不小的损失,约为 100-150 个基点

折现率与最低收益率:加密货币(或任何其他)投资的现值由投资者的现行资本成本而不是无风险折现率决定,加密货币投资者的内部资本成本几乎肯定比无风险利率高得多(多得多!)

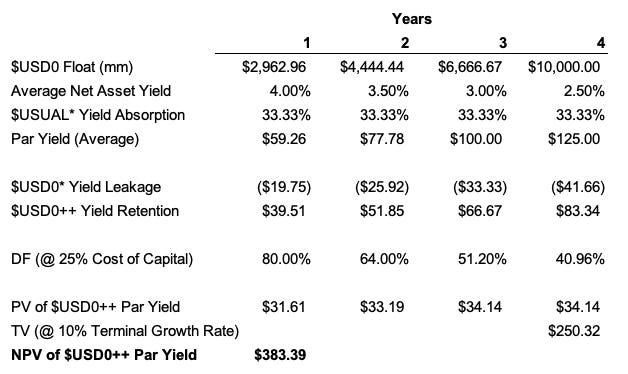

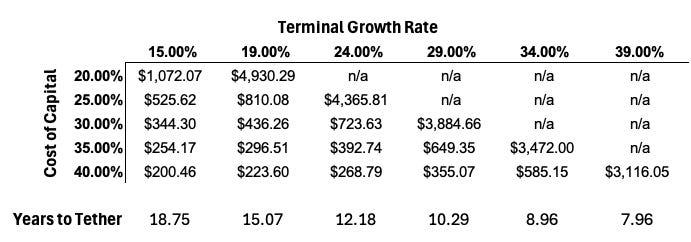

换句话说,$USD0++ 和 $USD0 之间平价二级交易的前提取决于额外的 $USUAL 收益(由铸币税收益和市场代币倍数产生)能否有效弥补投资者高昂的资本成本与协议有机资产收益之间的差距。这种关键关系应成为任何价值分析的基础。

据The Block报道,Usual 文档中引入动态下限是后来才添加的,引发了激烈的争论。在此变化之前(以及在 Usual 的药丸/积分活动期间),所有文档和市场通讯都表明该团队致力于支持平价互换。虽然如前所述,从经济角度来看,严格的平价是不切实际的,但二级 DEX 一直在平价附近交易。动态下限的加入引入了一种机制,为 $USD0++ 提供基准价格,表面上是为了反映其时间价值。初始下限设定为 87 美分,似乎旨在使债券的价格动态与政府 ZCB 的价格动态保持一致,其中定价考虑了基于无风险利率的货币时间价值。然而,如前所述,考虑到更高的资本成本和加密市场中独特的动态,这种方法对 $USD0++ 的相关性有限,而且很可能主要目的是阻止流动性检索。尽管理论上是一致的,但市场的反应却很残酷。该声明引发了对 X 的强烈反对,投资者之间也普遍存在私下批评。二级市场迅速调整,交易价格仍远高于 87 美分的底线,但仍低于之前的平价预期。

正如X 上的许多人指出的那样,部分问题在于错位和时机不佳:

发行定价不一致:虽然该协议引入了 $USD0++ 的底价,但它仍然允许按面值发行,这引发了人们对为什么动态定价没有一致应用于新发行的质疑

借贷市场的差异:在某些借贷市场中,$USD0++ 的定价比例为 1:1,这意味着即使考虑到市场上抵押资产的 LTV 为 86%(表明借贷管理者还没有疯狂到不实施重新定价的故障保护措施),也可以执行大量的杠杆循环来积极耕种 $USUAL——这是一种杠杆循环策略,池子管理者会为此收取 10% 的管理费

虽然批评强调了人们对协议定价方法的透明度和一致性的担忧,引发了怀疑和愤怒,但我个人有不同的看法,这种看法深深植根于实用主义和生活经验:如果你正在模仿回报率为 200% 的杠杆策略,你应该做好功课,了解你承保的风险(和波动性)。我对这个话题有其他看法,但我不会说出来。然而,我能说的是,考虑到无风险折扣对加密货币投资者的无关紧要,以及无缝的 1:1 铸造/赎回流程对于质押/取消质押对于通常用户体验的关键重要性,可能有更好的方法来制定和执行流动性保留策略。更有效的方法可能是以 $USUAL 的形式实施非常激进的费用,以取消质押或提前赎回,而不是依赖基于 $USD0 的重新定价。然而,这是一个事后讨论的问题。

虽然协议(团队)保留了回购 $USD0++ 负债以支撑其在二级市场价格的能力,但这种能力仍然与协议股权的规模密切相关,该规模必须足够强大才能吸收冲击,并最终与 $USUAL 代币的价格密切相关。目前尚不清楚通过门控和/或股权 ($USUAL) 而不是负债 ($USD0++) 回购来维持资本结构是否是更合理的方法。投资者对不断变化的策略和团队执行这些措施的能力的模糊沟通表示担忧。然而,任何理性的投资者都应该预料到这种行为,因为 Usual 的整个价值主张都取决于资产粘性和获取负债铸币税。方法的灵活性不仅是务实的,而且是协议设计的核心。

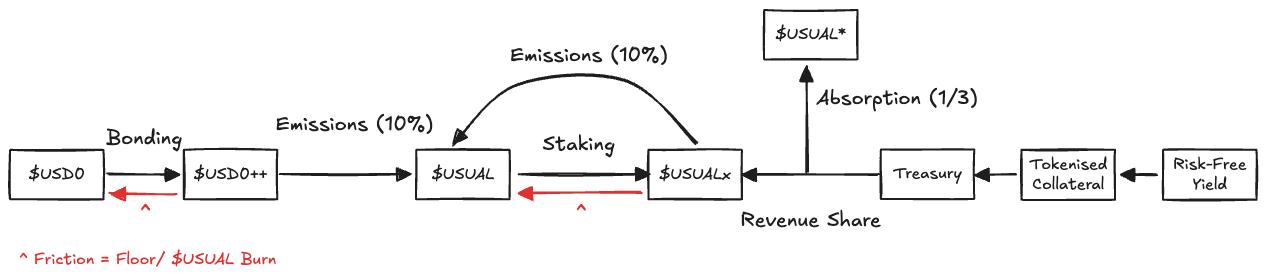

第三和第四阶段:股权排放和排放保留

如上所述,为了补偿 $USD0++ 持有者的货币时间价值,该协议根据单调递减的渐近曲线发行 $USUAL 代币,以激励早期绑定。总发行量的很大一部分 (45%) 被分配给这些奖励。重要的是,团队 ( DAO ) 保留调整发行等级分配的自由裁量权,但 $USUALx 和 $USUAL* 除外,这两个都固定在 10%。

根据文档,$USUAL 代币为投资者带来价值主要来自于其以 $USUALx 进行质押的能力。这种质押机制允许持有者参与治理(我们知道这是一个相对较小的激励措施)并分享协议储备收入的重新分配。此外,$USUALx 质押者可以加速排放,获得额外 10% 的分配空间。鉴于基于现金流的市场理性在技术(尤其是加密货币)中普遍不重要,$USUAL 代币的主要价值驱动因素仅仅在于市场定价。定价是否反映了基础现金流或由外部指标(例如 TVL、在 Binance 等主要交易所上市或整体流动性流动)驱动,对于持有者来说很可能无关紧要,但我们稍后会进行分析。在推出后,$USUAL 代币的自由浮动估值达到约 6 亿美元,尽管此后已降至约 2.75 亿美元。完全稀释估值(悲观地假设市场正在以完全渐近排放为代价)目前超过 20 亿美元,即使在最近的市场调整后,TVL 倍数也超过 1 倍。

第五阶段:铸币税

我们可以从资本结构的视角来描绘复杂的通常世界,从中获得一些乐趣。

通常:一个价值框架

不过,有一条建议:如果你押注市场非理性,那么当这种非理性在你能够脱身之前反扑并打你脸时,不要感到惊讶(或者更糟的是,感到愤怒)。

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为谈天说币原创文章,转载或复制请以超链接形式并注明出处。